מה שוויה של גולן טלקום ואלו נכסים בעצם ירכוש הקונה אותה?

מאת:

ערן יעקובי, 21.10.15, 19:20

התשובה: כלום, למעט רצועת תדרים. ניתוח האפשרות לרכישת חברת גולן טלקום ע"י קבוצת סלקום ומה זה יעשה לכל השחקנים והלקוחות בשוק התקשורת הישראלי.

נקודות עיקריות בסקירה

התשובה: כלום, למעט רצועת תדרים. ניתוח האפשרות לרכישת חברת גולן טלקום ע"י קבוצת סלקום ומה זה יעשה לכל השחקנים והלקוחות בשוק התקשורת הישראלי.

נקודות עיקריות בסקירה

- הסיפור של סלקום: הסיפור של סלקום הוא בעצם סיפורו של ענף התקשורת בכלל ושל תת ענף הסלולר בפרט. ענף העסוק "במלחמה על הבית", צמצום עלויות וחיפוש מנועי צמיחה ומשווע לתחרות משוכללת והוגנת.

- נקודת הפיתול קרובה מתמיד : קצת אבסורדי אבל זה המצב. כל הענף תלוי בהחלטת הרגולטורים בנוגע לעתידה של גולן טלקום. זו הסוגיה הבוערת ביותר בענף. במדיה מתפרסמת ידיעה, שבעל השליטה בגולן טלקום, מיכאל גולן, מבקש לזרז את מכירת החברה וכעת המתעניינות הידועות הן סלקום (לה גולן חייבת למעלה מ-350 מיליון ש"ח עפ"י ההערכות והודעת הבורסה של סלקום), פלאפון והוט מובייל. התלות ברגולטור היא במישור של האם וכיצד תהיה הסכמה למכירת גולן טלקום ואם לא תהיה מכירה של גולן טלקום, כמה באמת יחייב משרד התקשורת את החברה לעמוד בכל תנאי הרישיון שלה הדורש השקעות לא פשוטות. נרחיב לגבי גולן טלקום ומכירה אפשרית, בהמשך הסקירה.

- פרט לגולן טלקום, מה עוד קורה בענף כרגע? 1. היעלמות מרבית המפעילים הווירטואליים. 2. שיתוף הרשתות ודור 4 אמיתי יצאו לדרך, ראשית בין פרטנר ל-HOT Mobile וכנראה, שבסוף נראה עוד שת"פים כאלה עם גולן או בלעדיה. המשמעות היא חסכון ניכר בעלויות השקעה ותפעול ובעתיד הכנסה גדולה יותר ממנוי בשל צריכה מוגברת של תעבורת נתונים. 3. השוק הקווי - כרגע לא נראה כי הישועה לחברות הסלולר תבוא משם. המודל הסיטונאי מיטיב דווקא עם בעל התשתית ופחות עם מי שרוכב עליה. Unlimited לא מתרוממת בקצב ראוי והמודל העסקי שלה בשלב זה אינו מיטיב כלל עם חברות הסלולר הוותיקות. 4. אקספון (מרתון, בבעלות חזי בצלאל) אמורה להיכנס לשוק. הרחבה בסעיף הבא. 5. דו"חות חלשים בחברות הסלולר עד כדי הפסד נקי של פרטנר ברבעון השלישי ורבעון חזק של קבוצת בזק כתוצאה מ"בדיחת" השוק הסיטונאי ומיכולותיה שלה. 5. רמת התחרות בשוק השיחות הבינלאומיות הסלולריות לא תגבר. נקודת הפיתול קרובה מתמיד, אולם סלקום אינה יושבת בחיבוק ידיים.

- מה מחפשת אקספון (מרתון) בענף חבוט? הענף אמנם נמצא בשפל ובשורת המחיר כבר אין בשורה, אז למה אקספון קנתה תדרים ועומדת לשתף רשתות בהשקעה של כמה עשרות עד מאות מיליוני ש"ח עם פלאפון? אקספון מגיעה במצב שונה מזה של גולן בתחילת דרכה ובמצב, שדווקא יותר דומה לחדירת החברה המקבילה של גולן בצרפת FREE. לאקספון יש כבר פעילות רווחית בתחום הקווי (ספק אינטרנט ושיחות בינלאומיות), עם קהל יחסית נאמן וכעת היא מנסה להיות הבשורה הקטנה והנשכנית בעולם של קבוצות תקשורת. לפיכך, לאקספון, בניהול נכון ושקול, יש הרבה מה להרוויח אבל גם לא מעט להפסיד. כך, שהיא אמורה לשבת על משבצת משודרגת של גולן טלקום, אולם בלי "להתפרע" יתר על המידה... אקספון אולי תהיה התשובה למי שחושש במשרדי הממשלה, שהיעלמות גולן טלקום תסיים את התחרות בענף ואולי דווקא אקספון, אם תתפוס את המשבצת של גולן, תשאיר אותנו עם ענף תחרותי אבל יותר רציונאלי.

- סלקום יותר אקטיבית: סלקום הייתה הראשונה בענף, שעברה ממגננה למתקפה, ע"י השקת שירותי הטלוויזיה וחדירה לשוק האינטרנט והטלפוניה הקוויים. סלקום היום גם מנצלת את מצבה של גולן טלקום ותוקפת שם בבטן הרכה גם בזכות רוח גבית מהרגולטור ועל כך כאמור בהמשך. בתחילת הסיקור לחברת פרטנר, ציינו, שפרטנר אינה ממהרת לתקוף את השוק הקווי ובעיקר לא את שוק הטלוויזיה מאחר שלדעתה חוסר שליטה בתשתית הוא בעייתי. מקרים אחרים בעולם מראים, שהיא לא בהכרח טועה. עם זאת, מודלים אחרים בעולם של רכיבתOTT (כדוגמת נטפליקס) על תשתיות של אחרים גם מראים הצלחה לא מבוטלת במקרים מסוימים. סלקום, בתור החברה הגדולה בענף, בחרה בגישה אקטיבית ומצליחה כרגע מעל המצופה. הטווח היותר ארוך, כמובן ייתן תמונה מלאה יותר לאור הרגולציה המבולבלת והמבלבלת בישראל.

השקפת רוסאריו

בטווח הארוך, מצבן של חברות הסלולר יהיה טוב יותר

אחרי שיהיה עוד קצת רע.

בגדול, כולם מרוויחים, אם גולן תצא מהשוק. ולמרות מה שאמרנו על הטווח הארוך, אנו מאמינים, שבכפוף לרגולציה הנוכחית, דווקא החברות

בעלות התשתית הנייחת תתחזקנה עוד יותר. עדיין, מצב חברות הסלולר הוותיקות יהיה טוב יותר ללא "הילדה הרעה" של השוק.

שווי ומומנטום

במודל מאד שמרני מבחינת הכנסות ורווחיות (ללא שינויים קיצוניים כתוצאה מהיעלמות גולן טלקום). אנו מעריכים, שגם במצב הנוכחי קיים

upside במניות הסלולר. אנו כרגע מקלים על סלקום רק בנושא שיעור ההיוון מתוך ציפייה כי הביטא לעומת ת"א 100 תרד מ-1.4 כיום. לפיכך, בשיעור היוון של 8.2%, השווי הראוי למניית סלקום הוא 34 ש"ח. הרחבה בהמשך המסמך, כולל התייחסות לפרטנר.

פירוט: גולן טלקום עומדת למכירה

מזה מספר שבועות, עולים פרסומים במדיה כי

מיכאל גולן מעמיד את החברה שבשליטתו למכירה

ומצמיד תג מחיר של כמיליארד ש"ח לפעילות. סלקום, כתוצאה מהעובדה, שהיא נמצאת במגעים עם גולן טלקום לגבי שיתוף רשתות, כנראה הייתה צריכה לפרסם הודעת בורסה, שאם גולן טלקום למכירה, היא מעוניינת.

כעת, גלובס פרסם, שהליך המכירה של חברת גולן טלקום צובר תאוצה: כרגע ישנן 3 קבוצות, שנכנסו לחדר המידע של החברה: סלקום, פלאפון והוט. פרטנר החליטה, שהיא

לא משתתפת בתהליך. בשוק התקשורת ישנן הערכות, שגם חזי בצלאל מגלה עניין ברכישת החברה.

במסגרת התהליך התבקשו החברות המתעניינות למנות מה שקרא "

Clean team". כלומר, צוות של יועצים חיצוניים, שאינם חלק מעובדי החברות, כתנאי לכניסה לחדר המידע. החברות מינו לצורך כך צוותים של עורכי דין, כלכלנים וחברות ייעוץ, שבודקים עבורם את המידע, והם אמורים להגיש לחברות את מסקנותיהם. במקביל, מנהלת גולן תהליך של החלפת טיוטות מול עורכי הדין של החברות, כאשר כרגע המטרה היא להגיש הצעות בסוף החודש

.

בקרב המשתתפים בתהליך מתגברות ההערכות, שכרגע לסלקום יש יתרון מובנה על פני החברות האחרות. לפי ההערכות האלו, לסלקום יש יתרון מאחר שלגולן טלקום יש חוב כלפיה בסך של כ-350 מיליון ₪ - חוב, שכל חברה אחרת, שתרצה לקנות את גולן, תידרש לשלם. החוב של גולן נובע מהפרשים שבין המחיר, שהיא משלמת עבור נדידה פנים-ארצית לבין המחיר, שהייתה אמורה לשלם אילו לשני הצדדים היה הסכם איחוד רשתות. הסכם זה לא קיים בגלל התנגדות של משרד התקשורת לעשות ויתורים לגולן במסגרת ההתחייבויות שלקח על עצמו להשקעה בהקמת רשת סלולרית, ושלא עמד בהם. זו גם ככל הנראה אחת הסיבות המרכזיות שפרטנר החליטה לא להיכנס לתהליך המכירה, מכיוון שהבינה שישנו סיכוי נמוך להשלמת עסקה, כאשר לסלקום יש יתרון ברור כל-כך.

מעבר לכך, פרטנר עסוקה כרגע בארגון מחדש ובחינה אסטרטגית של עתידה, וזה מה שעומד כרגע על סדר יומה. פלאפון נמצאת בתהליך הבדיקה באופן רציני, למרות היתרון של סלקום, ולמרות שהסיכוי שיאשרו לה עסקה לרכישת גולן הוא לא גבוה בגלל קושי רגולטורי, וזאת מאחר שהיא חלק מקבוצת בזק. יחד עם זאת, פלאפון רואה בעסקה הזדמנות טובה, וחשוב לה להשתתף בתהליך. גם בהוט רואים בעסקה הזדמנות, ונראה שכאשר מדובר באינטרסים עסקיים, המשקעים האישיים בחברה מפנים את מקומם. מבין כל החברות, להוט יש יתרון מובנה בכך שעבורה יהיה הכי קל רגולטורית להשלים את העסקה."

מה שוויה של גולן טלקום ואלו נכסים בעצם ירכוש הקונה?

נתחיל מהסוף – כלום למעט רצועת תדרים. למעשה

גולן טלקום מתפקדת כיום כמפעיל וירטואלי (MVNO) ללא נכסים פיזיים ממשיים. לפיכך, הצלחת החברה היא

One man show –

מיכאל גולן ואותו

לא קונים.

בסיס הלקוחות של גולן טלקום הוא בסיס לקוחות בעייתי, מאחר ובעיקרו הוא כזה שמביע מחאה על ימי ההוללות של חברות הסלולר הוותיקות. זהו קהל רגיש מאד למחיר ופחות לשירות ומה שמחזיק אותו היא מורשתו של

מיכאל גולן: "מספיק להיות פראייר". כיום, ברמת המחירים בענף הרגישות פחות עוצמתית וניתן לראות זאת בגיוסים נטו של החברה בחודשים האחרונים ובהשפעת המבצעים האחרונים שלה, שעוצמתם הולכת ויורדת.

אז הסיפור של רכישת גולן טלקום הוא בעצם הורדת המתחרה הכי קשה בענף ותו לא. חברת סלולר וותיקה שתרכוש את החברה תתקל קרוב לוודאי בנטישה לא מבוטלת של מנויים, גם אם תציע להם באנדל של שירותים אחרים ובזול. ההיגיון אומר שמי שאמורה לתפוס את המשבצת של גולן טלקום, היא אקספון ואולי אולי גם HOT Mobile שסובלת מהתדמית של קבוצת HOT.

ומה שוויה של גולן טלקום?

אין לנו כמובן מספרים ונתונים על גולן טלקום ואנו כרגע גם לא מוצאים את כמות המנויים שהייתה מפורסמת בעבר באתר החברה. לכן אנו מנסים ב"חשבון סנדלרים" להעריך את שוויה:

חישבנו שווי

EV למנוי סלולרי בחברות הוותיקות טרום הידיעה בגלובס: ה-

EV של סלקום עומד על כ-5.7 מיליארד ש"ח ושל פרטנר על כ- 5.4 מיליארד ש"ח. לסלקום בסוף הרבעון השני כ- 2.85 מיליון מנויים ולפרטנר כ- 2.75 מיליון. לפיכך, שווי מנוי עומד על כ- 2,000 ש"ח לכל חברה. כאמור, לגולן כמעט ואין נכסים פיזיים וגם לא פעילויות אחרות שאינן סלולריות ובנוסף, אנו מעריכים כי מנוי גולן טלקום מייצר

ARPU נמוך משמעותית ממנוי של חברות סלקום ופרטנר. אמרנו חשבון סנדלרים, אז לשם הפשטות נעריך כי מנוי גולן טלקום שווה חצי ממנוי שתי החברות האחרות, קרי – 1,000 ש"ח ואנו מאמינים כי הלכנו לקראת גולן טלקום בהערכה זו.

בהנחה כי לחברה כ- 850 אלף מנויים, שווי ה-

EV שלה אמור לעמוד על כ- 850 מיליון ש"ח. משווי זה יש להוריד את החוב לסלקום העומד ככל הנראה על כ- 350 מיליון ש"ח והנה הגענו לשווי חברה של כ- 500 מיליון ש"ח בלבד,

חצי ממה שככל הנראה מבקש

מיכאל גולן.

אם היה רוכש פוטנציאלי אחד בשוק, אנו מאמינים כי הוא היה מוכן לשלם

פחות מחצי מיליארד ש"ח. עם זאת, "תורת המשחקים" לימדה אותנו כי לפעמים משיקולים אסטרטגיים ושיקולים אחרים, המחיר יכול להיות גם לא כלכלי נטו ולכן יהיה מעניין לראות מה ישלם הרוכש בסופו של דבר. כאמור, נראה שפרטנר הבינה זאת והיא מחוץ למשחק.

פלאפון נוקטת באסטרטגיית נתח שוק אגרסיבית ואין לה חוב לשרת ואין לה טלוויזיה שהיא צריכה להקים ולכן עשויה לשלם יותר מהשווי הראוי. כנ"ל

HOT Mobile הנמצאת בפיגור אדיר אחרי הוותיקות, מה עוד שהיא חלק מקבוצת

HOT הנמצאת בפיגור אדיר אחרי

קבוצת בזק בכל תחום כמעט.

נשארנו עם סלקום שבעצם מחזיקה בנכס הוא החוב של גולן טלקום אליה והיא זו שכנראה לא תשתף רשתות עם אף אחד לאחר מכירת גולן טלקום ולכן יהיה שווה לה להציע יותר ולקבל גם את רצועת התדרים של גולן. לגבי אקספון השאלה היא מה המשאבים של הקבוצה בראשות

חזי בצלאל ומהי הנגישות שלו למקורות מימון חיצוניים.

לסיכום: אנו מעריכים כי סלקום תהיה האגרסיבית ביותר וזו שתקבל אישור ככל הנראה מהר יותר לרכוש את גולן טלקום. עם זאת, הרגולטורים הישראליים מפתיעים לא פעם בשם הפופוליזם... נותר רק לקוות כי סלקום לא תשלם מחיר מופקע ותתנה את הרכישה באבני דרך עתידיות המבוססות על כמות מנויים מקוריים של גולן טלקום שיישארו לאחר המכירה.

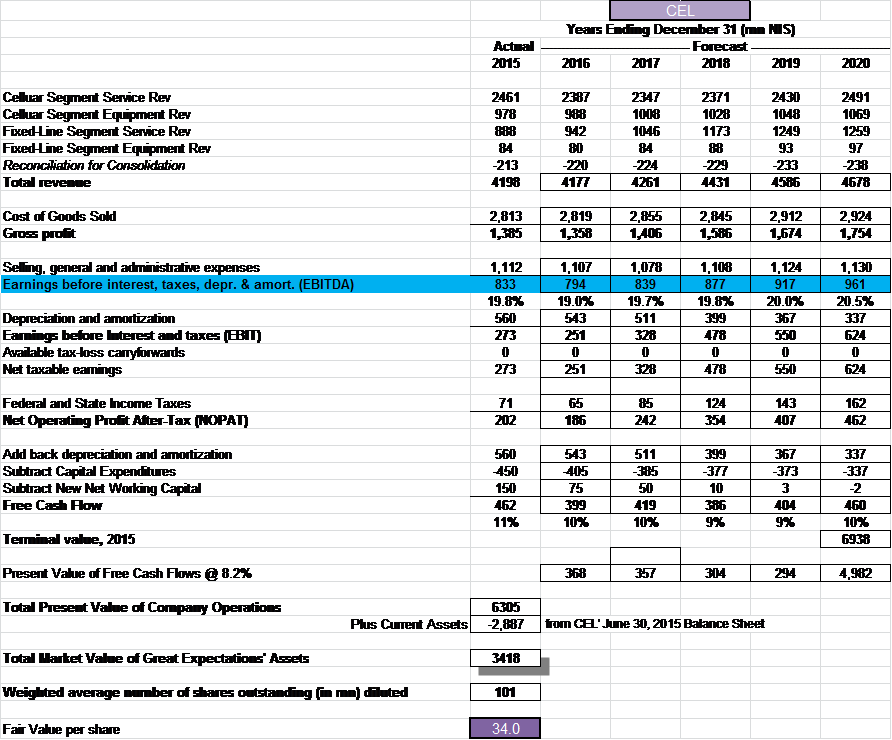

ועכשיו להערכת השווי של סלקום ועדכון אינדיקציה לשווי סלקום - הנחות

הנחת הבסיס של הערכת השווי במסמך זה, היא שאין צורך עדיין להיכנס לאופוריה. קרי, אין עדיין הכרעות סופיות לגבי גורלה של גולן טלקום, לא מצד הרגולטור ולא מצד בעלי החברה ו/או שחקנים אחרים בענף. לפיכך, אנו מנסים בהערכת השווי להצדיק שווי הנגזר מ-

EBITDA ותזרים מייצגים תחת ההנחה שלא עומד להיות שינוי מרחיק לכת בזמן הקרוב בענף.

אנו פועלים תחת הנחה כי מכפיל ה-

EBITDA המייצג לחברת סלולר במדינה מפותחת ינוע בטווח של 6.5 – 7 ואין לנו ספק כי כאשר התופעות הבאות יבואו לידי ביטוי בישראל, גם כאן נראה התרחבות מכפילים.

בעבודה הקודמת שפרסמנו אשר עסקה בקבוצת בזק, הסברנו את התרחבות המכפילים בעובדות הבאות :

- בשנה האחרונה מרבית מניות חברות הטלקום המסורתיות באירופה טיפסו באופן ניכר ואף נסחרות בפרמיה על המקבילות באמריקה. הסיבה היא ירידה בעצימות החשש מירידת ההכנסות ומהסביבה הרגולטורית באירופה, בעוד באמריקה החלה ירידה בהכנסות מתחום הסלולר המאופיינות בשיעור רווחיות גבוה מאד לעומת הממוצע במדינות המפותחות.

- פעילות הולכת וגוברת של מיזוגים ורכישות. ניתן למנות כאן לא מעט דוגמאות של עסקאות המבטאות קונסולידציה, convergence (איחוד פעילויות) והתרחבות לתחומים משיקים ו/או התרחבות גיאוגרפית. כך למשל עסקה בבלגיה לפיה חטיבת הסלולר של הטלקו המסורתי KPN נמכרת לפי שווי של 1.325 מיליארד יורו. רכישה נוספת באנגליה לפיה האצ'יסון המחזיקה במפעילת הסלולר הקטנה באנגליה, רוכשת את O2 מטלפוניקה עבור 13.8 מיליארד דולר. כעת שוק מאד תחרותי של 4 שחקני סלולר אמור להתכווץ לשלושה. ישנן עוד עסקאות כמו רכישת אורנג' שוויץ על ידי מיודענו קסבייה ניאל עבור 2.8 מיליארד פרנק שוויצרי. עסקאות נוספות הנמצאות באוויר הן רכישת חברות לוויין בארה"ב ע"י חברות הטלקום המסורתיות.

- מוניטיזציה של הדור הרביעי וטלוויזיה אינטרנטית– הרחבנו בעבודות קודמות.

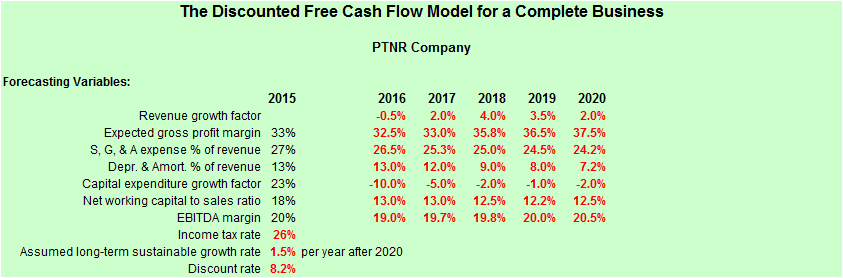

הנחות למודל DCF:

- שיעור ההיוון לוקח בחשבון ביטא של 1.35 לעומת 1.4 כיום, כתוצאה מסיפורה של גולן טלקום, כאמור. חשוב לתת על כך את הדעת. הביטא ההסטורית של פרטנר וסלקום טרום מהפכת הסלולר הייתה תמיד נמוכה מ- 1. נדמה שגובה הביטא כעת מסביר את התנודתיות במניה של חברה שאמורה להיות יציבה יחסית בעולם נורמלי... בכל מקרה שיעור ההיוון הנגזר מהריבית על החוב ומהריבית חסרת הסיכון ל- 30 שנה, עומד על כ- 8.2%.

- אנו מהוונים את התזרימים העתידיים החל משנת 2016 ומתעלמים מהמחצית השנייה של שנת 2015 לשם הנוחות והפשטות. עם זאת, הורדנו משווי הפעילות את החוב נטו כפי שנגזר מהמאזן ב- 30 ביוני 2015. אנו מאמינים כי פעולה זו מבטאת שמרנות שכן, כאמור, לא לקחנו בחשבון מזומן נוסף שיגיע לקופת החברה כתוצאה מהחוב של גולן טלקום לחברה.

מה מבטא מחיר של 34 ש"ח למניה ומדוע נוח לנו אתו?

מה מבטא מחיר של 34 ש"ח למניה ומדוע נוח לנו אתו?

ראשית הוא מבטא

upside של כ- 23% על מחיר הבסיס הנוכחי, פער שכבר מצטמצם היום נוכח הידיעות. שנית, הוא מבטא מכפיל

EBITDA של 6.6 בלבד (הרף התחתון באירופה) על

EBITDA של כ- 960 מיליון ש"ח בלבד. תשואת תזרים מייצגת של 10%. נוח לנו עם המספרים והמכפילים כי ניתן לראות באירופה שיעורי

EBITDA של 25% ומעלה בחברות הסלולר לאחר שיצאו מהמשבר של רמת תחרות עודפת ולקראת ההתכווצות לפחות שחקנים בכל מדינה.

הכי חשוב, המחיר מבטא התמודדות של סלקום בתנאים הנוכחיים ללא שינוי מהותי בסביבה העסקית, למעט התייצבות מסוימת ברמת התעריפים. הרעיון היה להראות מחיר עוגן אשר עליו כל משקיע יכול לבסס את תיאוריית ההשקעה שלו בחברה לאור ציפיותיו לשינויים בסביבה העסקית והרגולטורית.

ופרטנר? אם נוריד את שיעור ההיוון בהתאם לביטא של 1.35, נקבל שווי ראוי למניה של כ-22.5 ש"ח לעומת מחיר של 21.5 ₪, שפרסמנו בחידוש הסיקור על החברה.

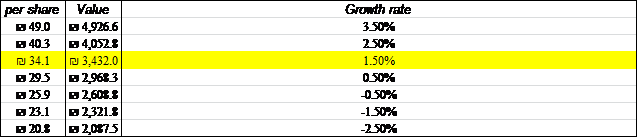

טבלת רגישות לצמיחה המייצגת

מאת: ערן יעקובי,

מאת: ערן יעקובי, מנכ"ל

רוסאריו ייעוץ ומחקר